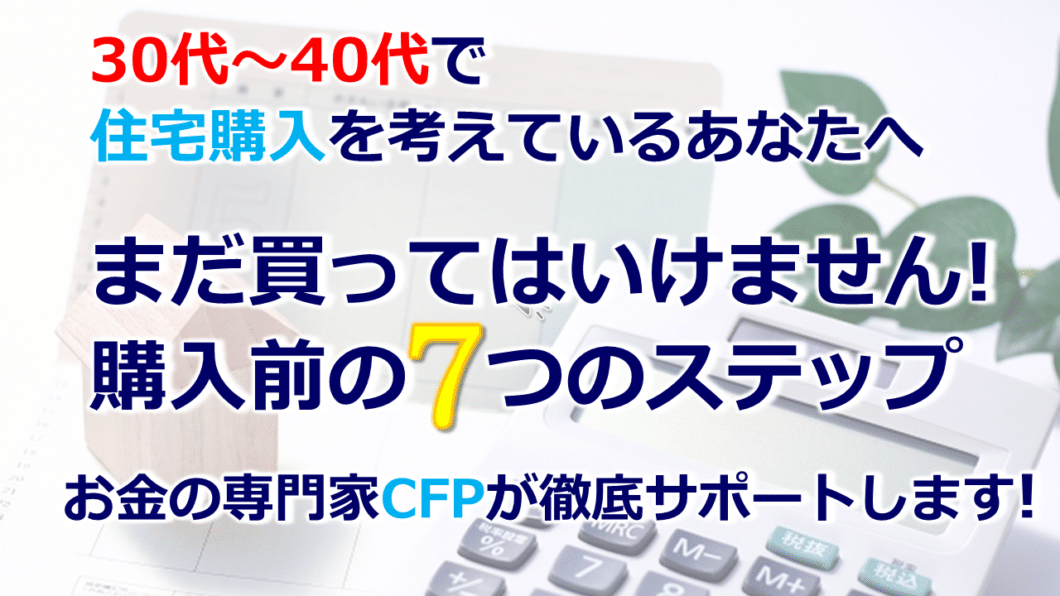

住宅購入を考えているあなたへ

住宅購入は、一生に一度の最も大きな物ですが、契約直前や契約後に心配になってご相談にこられるケースが多くあります。

中には間に合うケースもありますが、「もう少し早く相談していただければ良かった」ということは少なからずあります。

より早い段階から計画し準備をしておけば避けられる失敗は多くあります。

以下の記事は多くの相談事例から住宅を購入する前に少なくともしておいた方がいいと考えられることを7つのステップにまとめています。

失敗をさけたい方は是非続きを読んでください。

こんな悩みをお持ちの方へ

- 自分達にとって本当に適正な住宅購入の予算をしりたい

- そもそも住宅を買った方がいいの?

- あわてて失敗しないように住宅購入の流れをしっておきたい

- 住宅ローンを返していけるか心配

- 住宅ローンの組み方や返済方法をしりたい

- 変動金利と固定金利どっちがいい?

- 住宅ローン控除のメリットを最大化するには?

- 頭金はどれぐらい用意したらいい?

- 戸建、マンション、新築、中古どれがいいか悩んでいる

- 住宅購入時にあたって気を付けるべきポイントをしりたい

- 不動産の営業がしつこくて困っている

- 考えることがありすぎてまとまらない

- 諸費用って何にそんなにかかるのか内訳をしりたい

このようなメリットが得られます

しっかりとしたステップを踏んでいくことで以下のようなメリットが得られます。

- 何十時間、何カ月もかけて正解にたどりつかなくても、最短で答えが得られる

- 専門家が何百時間、何百万円もかけた情報を得られる

- 万全の準備で理想の物件を見つけたときにすぐに購入へすすむことができる

- 10年後、20年後にあの時しっかり計画をたてておけばよかったと後悔しない

- しらないまま何百万円も損をしてしまったということがない

- 営業トークに流されずに選ぶことができる

- 自分たちにとっての最適な正解がわかる

3000万円以上の買い物を決して勢いだけで進めないでください!

10年後に後悔しないために「今」絶対にしておくべきことをここでお伝えします。

お急ぎの場合は下記からお問い合わせください。

「住宅購入で最低これだけは準備しなければならない7つのステップ」

7つのステップを理解して、適正な購入予算と理想とする住宅を見つけよう!

国家資格1級FP技能士及かつ宅地建物取引士の相談員が絶対にすべき「住宅購入成功への7のステップ」をお伝えします。

7のステップをしっかりと実行すれば

- ご夫婦の人生設計にあう適正な予算で住宅を購入できる

- 慌てて契約して大きな失敗をしなくてすむ!

- 住宅の物件探しから引き渡しまでの流れを理解して準備をすすめることができる

- 自分にあった物件のタイプがわかる

- 物件探しで気を付けるポイントがわかる

- 住宅ローンの適正な借入額かわかる

- 頭金をどれだけいれたらよいかわかる

- 住宅ローンの組み方や返済方法がわかる

- 考えるべきたくさんのことを整理して理解できる

- 諸費用の内訳や削減方法などもわかる

など短期間で解決することができます。

住宅を探し始めると一気に話が進み歯止めが利かなくなるケースがあります。

住宅の購入にあたっては住宅価格そのものだけではなく、その他に検討しなければならないことが山ほどあります。

勢いで進めてしまったケースでは、後で思い返したときに初めてあれをやっておけば、これをやっておけばと頭を抱えることになりかねません。

実際に、契約後に相談に来られたケースでは、何百万円も支払った手付金を放棄してでも考え直した方がよいと判断されたケースが何件かあります。

住宅を探し始めてから購入までの流れを、事前に十分に把握して準備をすすめていくことで、このような失敗を避けて、悔いのない住宅を購入しましょう。

7つのステップを押さえておけば、買いたい住宅を見つけたときに資金準備に慌てたり、内容に不安をもったりせずに万全の準備をした上で購入手続きに進むことができます!

step

1本当に住宅を買うべきかを判断する

たくさんのご相談の中には、買わない方がよいと考えられるケースや、少なくとも今ではなく何年か先の方がいいのではというケースがあります。

一度冷静に客観的な視点からみることが大事です。

そのためには現時点だけではなく今後どのような人生設計を予定、目標とするのかを老後までみすえて洗いざらい書き出していくようにしましょう。

そうすることによって、「買わない方がよい」、「購入は〇年先」とかあるいは、むしろ「早くした方がよい」ということに気付くこともあります。

より詳細にみていくには次のステップの見える化していく作業が大切になります。

step

2適正な予算の決定

ご自身にとって適正な住宅価格の予算を把握するのは最も重要なステップの一つです。

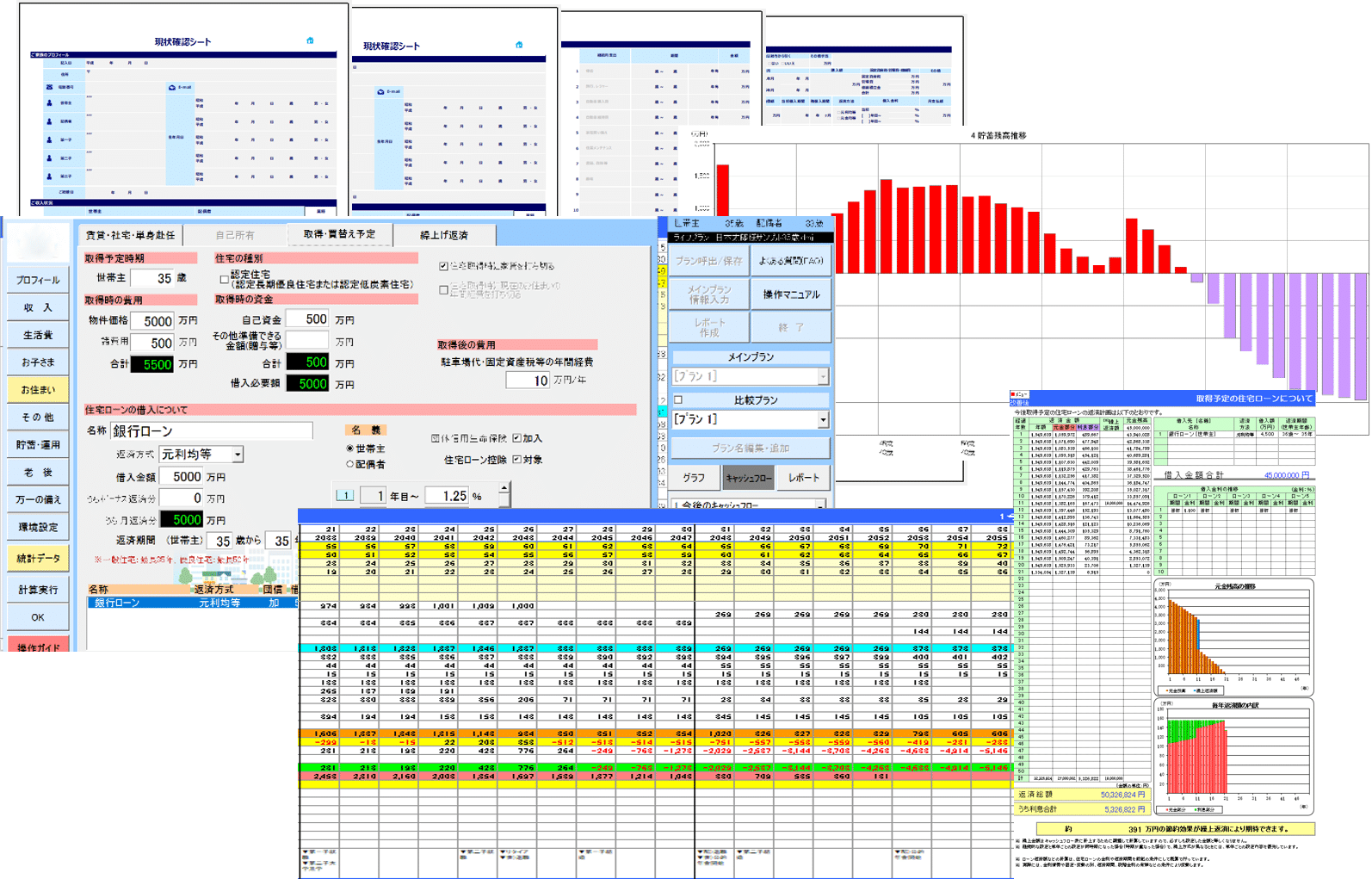

ここは大事なところなので、少し時間をあてて見える化する作業をしていきましょう。

「月々の支払いが家賃より安くなります」

「収入の10倍ぐらい全然問題ないですよ」

というような営業トークを不動産業者から聞くことがあるかもしれませんが、年収や短期的な月々の支払をみただけでは適正な予算はでてきません。

何せ住宅ローンの返済は35年等の長期にわたる契約です。

家族の現在の収入はもちろんですが、生活費や教育費、住宅の修繕費や車の購入予定、維持費、趣味、旅行など各支出項目も現在から将来にわたって細かく見ていく必要があります。

今後の家族計画や働き方、退職年齢や老後の生き方なども掘り下げていきます。

人生100年時代といわれていますので、100歳までの試算表を作っていくと安心でしょう。

物議をかもした金融庁の「老後に2000万円不足する問題」ですが、実際に相談にのっている者の実感として収入に関わらず多くの世帯で2000万円以上は不足するという試算結果になります。

この人生設計の土台をいい加減に作ったり、都合の良いように作ってしまうと取返しのつかないことになるかもしれません。

得意な方は試算表をエクセルシートなどでご自身で作ってみることもいいかもしれません。

詳細に分析してご相談に持参されることもありますが、気付かずに抜けていたり、見立てが甘かったりすることも多くありますので第3者の視点は入れた方がいいでしょう。

ご相談をしていただく場合は、ご自身で試算表の作成等までしなくても大丈夫です。

step

3住宅ローンの金額

今は低金利の時代ですので、ひと昔前に住宅ローンを借りた人に比べると想像以上に多くの住宅ローンを借りることができてしまいます。

不動産業者にとっては、借入が可能かどうか、いくらまでなら借り入借り入れが可能か、が販売する住宅価格と手数料に直結する部分ですので住宅ローンの審査をまず進めて、予算上限を目指して最大限の努力をします。

しかし、本当に「借りることができる」と「借りても良い金額」であるかは全く別の問題です。

年収が同じでも最適な購入予算は1000万円以上異なることなど実際の相談ではよくあります。

また、時間がなくて不動産業者が提示した提携金融機関の住宅ローンを申し込むケースなどを聞くことがありますが、返済期間全体でみると数百万円違うことはざらにありますので十分気をつけなければいけないステップの1つです。

step

4必要な資金の準備

すぐに購入する場合でも購入まで少し時間がある場合でも、いくら購入のために用意できるか把握し、準備していきましょう。

意外に諸費用部分にかかる金額を考慮していないケースもあります。

資金がどれだけ用意できるかは、購入予算や住宅ローンの組み方に大きく影響し、総支払利息や人生設計全般にわたっても重要なポイントとなります。

step

5住宅物件の検討

住宅購入を買うべきと判断し、適正な予算、住宅ローンの金額、資金計画を準備できれば、住宅の候補を絞り込んでいくことができます。

エリア、最寄り駅、駅からの距離、近隣環境、お子様の校区など立地、環境面や建物、土地の面積、間取り、設備、建物の構造、デザインなど同じ物件が一つとしてない不動産は、難しくもあり面白いところでもあります。

単純に安いというだけで飛びつくことは避けた方がいい部分でもあります。

明らかに安い物件については、権利関係や建築基準法上の問題など必ず理由があるのでしっかり調べないといけません。

step

6売買契約、重要事項説明内容の確認

売買契約書では、対象物件、契約日や契約時の支払金額、引き渡し日と残金の支払いなどが記載されます。

そして買主としていつまでに何をしなければならないという義務について記載されています。

特に住宅ローンに通らなかった場合に白紙撤回できる条項についての有無や期限、手付金を放棄して解約ができる期限などは大切なのでしっかりと把握して、必要な手続きはすぐに進める必要があります。

重要事項説明書には土地や道路の権利関係や、その地域や場所ならではの都市計画や規制、ルール、危険区域などのたくさんの重要情報があるので見落とさないようにしましょう。

step

7火災保険、団体生命保険加入に伴う保険の見直し

火災保険は住宅を購入し、住宅ローンを組む際に必ず必要になるものです。

不動産会社や金融機関がおすすめ商品を提案しますが、本当に必要な金額と内容なのかを検討しましょう。

また、住宅ローンを組む際には団体信用生命保険に強制的に入ることがほとんどで、数千万円の生命保険に入るのと同等の効果があります。

既に適正な保障額の保険に入っているのであれば削減できるはずなので、住宅を購入する際には保険の見直しは必須です。

実は、保険は住宅に次いて人生で2番目に大きい買いものとされていて、組み方次第で数百万円も老後の資産に影響してきます。

アドバイス内容とメリット・デメリットの比較

人生を左右する大きい選択をするときに誰に相談をするかは、最も大きな決断のひとつです。

住宅の購入やライフプランの選択がどれだけの影響を及ぼし、ご自身にとってどれだけの価値ががあるかを考えて十分検討していただければと思います。

| 無料相談 | 短時間の相談の場合は、時間的に個別の状況に応じた具体的な情報提供はまずない。 どこまでの情報提供なのか、最終的に何を目的としているのかを要確認。 何回も無料で相談ができる場合は、最終的には何らかの商品を販売しないとなりたたないため、本来の目的と違う結果になる可能性がある。 |

|

| メリット | 無料 | |

| デメリット | 【相談時間が短時間の場合】 一般的な情報程度しか得られない。 【何回か無料相談が可能な場合】 希望していなくても最終的な商品販売への誘導になる可能性が高い。 |

|

| 不動産会社 | 住宅購入の適正な予算や、購入そのものについての是非についてのアドバイスはない。 住宅を買ってもらう金額はできる限り高くしてほしい。 何らかのアドバイスがある場合でも、住宅購入をするためのアドバイスが前提。無料相談で提供された試算表では、正確なものとかけ離れた数字がでてくることも、、、 |

|

| メリット | 相談は無料(ただし売買に対する仲介手数料あり) | |

| デメリット | 最適な購入予算やライフプランは専門外。 住宅ローンは最適な選択というより、借入の審査を通るか否かが最優先。 今の年収だといくらまで借入可能という判断基準。 購入が前提で、強引な営業にあうケースもある。 不動産の取引では一般的に仲介手数料が発生する。 【一般的な計算式】 (購入額×3%+6万円)×(消費税1.1) 【住宅価格5000万円の場合】 仲介手数料:約170万円(5000万円×3%+6万円)×1.1=171.6万円 安全な取引や物件情報、物件調査などのためのものであるが、170万円という金額の支払いに見合うサポート内容であるかは会社によって大きく異なる。 |

|

| 当事務所 | そもそも住宅購入は適正か、賃貸や社宅などの選択肢を含めて検討。 同じ年収でも、個々の世帯の状況によって適正な予算は数百~数千万円違うこともある。 詳細な人生設計と生涯の試算表を基に、適正な購入予算のアドバイスが得られる。 希望に応じて購入前の住宅購入の適正な予算や、事前準備、購入の流れ、物件選定、売買契約、引き渡しまで一貫してアドバイスが得られる。 戸建かマンションか、新築か中古か、住宅ローンの組み方など幅広い選択肢から、目的と状況にあった最適な決定を支援。 |

|

| メリット | 日本での不動産会社勤務を経て、2004年に海外でFPとなり、以降海外を含む資産設計、不動産、保険等の実務経験と数百件以上にも及ぶ相談経験を有する代表が直接相談に対応する。 お金を専門とするファイナンシャルプランニングと不動産取引の専門資格である宅地建物取引士の2つの国家資格を保有する専門家から、各分野の専門知識を土台とした横断的かつ専門的なサポートがうけられる。正確な数値に基づいた個別の状況に沿った詳細なアドバイスが可能。 |

|

| デメリット | 有料 (ただし、「相談して大変良かった」、「費用をはるかに上回る効果があった」との声多数あり※ご相談者の声参照) |

|

ご相談者の声

40台半ば。暫くの海外生活から戻り新しい生活をこらから始めるところで、希望する地域で住宅を得て子育てを行いながら余力のある老後資金を確保したいと考えていました。

まずは住宅の予算を決める必要があり自分なりに時間をかけてシミュレーションをしていましたが、素人では大きな見落としがあり得、考慮しておくべき安全しろの程度にも自信がなく、自分のシミュレーションだけで住宅取得に踏み切るのは怖いと思って前進できずにいました。

ライフプラン作成のサービスを行っている事務所や個人の方はたくさんありもっと費用の安いケースも無料のケースまであるので、暫くはインターネットで情報を集め料金を支払う価値がありそうか考えていました。

色々考えた結果、下の理由で申し込みを決めました。

- 親身になってベストな提案をしてもらうためには、きちんとした料金を支払いそれに責任をもって応えて頂く形式を前提にしようという考えに至った

- 複数の相談員を抱える事務所よりも代表の方が直接相談に乗って下さる事務所の方が良いアドバイスを頂けるのではないかと思った

- 作成するライフプランのケース数に制限を設けている事務所では、相談の中で余計な気を遣う必要が生じるのではと思った

- 田舎に住んでいるので、テレビ会議で相談したかった

- FP相談事務所さんは最初に無料で面談ができたので、そこで藤本さんの雰囲気、考え方、受けられるサービスの内容が分かったので安心材料になった

イメージしていた成果を得られました。

住宅、保健、年金、生活費、ライフプランに関わるあらゆる分野に専門的な知識を持ってアドバイスを下さり、相談をしながら複数パターンのライフプランを作成できました。

条件設定など、色々と細かいことをお願いしたのですがとてもよく対応して下さいました。

相談していくうちに、作成したライフプランの実行と、実際に大きなイベントが発生する際の費用最適化が大事だと思ったので、大きなライフイベントが生じた、あるいは生じる際にはまだ具体的な相談をして資金確保に支援を頂き、プランをアップデートしたいと思っています。

また、一般論として、相談をする際には素人考えであれ自分なりの考えを持って臨んだ方がより具体的なアドバイスを受けられ、何か大事なことを相談し忘れる可能性も低くなると思いました。

住宅を購入する上で絶対知っておいた方がいい!

30代男性

住宅購入の流れを知り、ひとつひとつ掘り下げていくことで失敗を避けることができたと思います。

知れば知るほどやるべきことはたくさんありますが、相談できたことで短期間で自信をもってすすめていくことができました。

住宅を購入する上で絶対に知っておいた方がいいと思いました。

短期間で答えを見つけることができた!

30代ご夫婦

子供が生まれるのを期に住宅の購入を考え始ました。

何から手を付けたらよいかわからないところでご相談しました。

短期間で自分達ではとてもたどりつけなかった答えを見つけることができました。

相談していなかったらどうなっていたか考えると怖いです。

Q&A

相談したら住宅を購入しないといけませんか?

まったくそんなことはありません。

状況によっては、こちらから見合わせた方がいいという場合もあります。

また、購入できる状況でも、すぐに決定しなければならないことなども全くありません。ご自身のベストのタイミングでお決めください。

まだ何も準備していないのですが相談を申し込んでも大丈夫ですか?

全然大丈夫です。

むしろこれから準備するという段階の方ができることは多くなります。

一緒にひとつひとつ準備をすすめていきましょう!

特徴・選ばれる理由

住宅購入は、数千万円~数億円という最も大きい買い物であることから、住宅の選択自体で数百万円、住宅ローンの選択で数百万円、手数料その他で数十万~数百万円等の違いが生まれる可能性があり、積み上げていくとご相談者のライフプランに長期的で甚大な影響がでてきます。

ここを合理的に適正化できれば理想とするライフプランに近づけていくことができます。

従って営業面からではなく客観的な視点からアドバイスのできる独立系のファイナンシャルプランナーに相談をしたいというご要望が増えています。

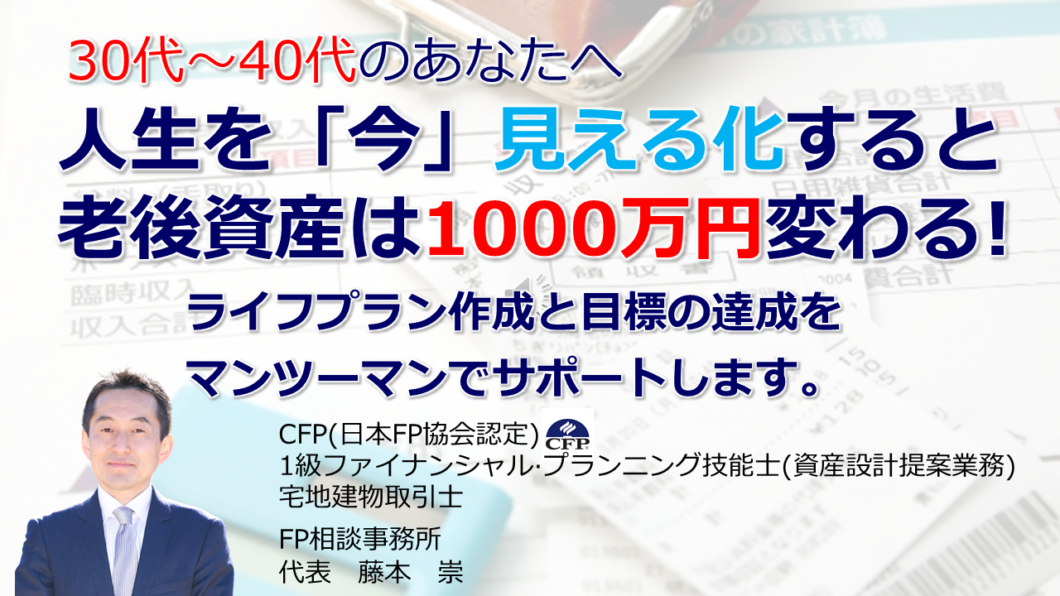

ご担当させていだくファイナンシャルプランナーは国際上級資格であるCFP(日本FP協会認定)及び、国家資格である1級ファイナンシャル・プランニング技能士(資産設計提案業務)、宅地建物取引士の資格も保有しており、客観的なデータや数値、情報を基にした公正で安心したご相談をしていただけます。

人生設計を土台にした現状を詳細にお伺いした上で詳細なシミュレーションを作成致します。

年収が同等の世帯でもライフプランの中身はご家族ごとに異なるため住宅の購入適正額は異なります。

この現状分析がおざなりになっているとライフプラン上でも大きな差異が生まれ、購入予算や住宅ローンの組み方等その他に大きく影響していきます。

住宅購入はライフプラン上の大きい決定であることから、殆どのケースで他の分野にも影響してきます。

住宅ローン控除や両親からの住宅取得資金援助などは税金分野、住宅購入予算や頭金の金額、繰り上げ返済計画などは金融資産設計、住宅ローンに伴う団体信用生命保険加入による必要保障額の変化と算出は保険分野、また将来の相続を見据えた上での住宅購入の場合は相続分野が密接に関連してきます。

FP相談事務所ではファイナンシャルプランニングで最も重要とみなされている下記の6分野を俯瞰的な視点から横断的にカバーしています。

状況に応じ特定の分野に精通している優秀な専門家とも連携し問題解決にあたっています。

ご相談の流れ

step

1ご相談のご予約

ご相談の希望日時を下記からお知らせください。

日程を調整後、当日にお持ちいただくものなどをお知らせします。

Web会議ソフトを利用したオンラインでのご相談も対応しています。

お急ぎの場合は、できる限り調整しますのでその旨をお伝えください。

step

2ご相談日当日

ファイナンシャルプランニングでは、あなたの目標や課題、不安に思っていらっしゃることを知ることが重要な第一歩となります。

ご相談についてのご質問なども含めざっくばらんにお話ください。

ご希望の内容に応じてお手伝いできることやサポート内容、ご相談料金プランをご案内しますのでご選択ください。

その後、通常は目標や課題を解決していくための重要なステップ「現状を詳細に把握する」作業に入っていきます。

お急ぎで1回目のご相談時点で結果をご希望の場合は、個別相談正式申込みを選択していただきその旨をお伝えください。

step

3ご相談2回目

通常は2回目のご相談日に全体のシミュレーションと分析結果をお伝えいたします。

住宅購入の適正額や最適な住宅ローンの選択などが見えてきます。

状況によっては住宅購入が厳しいという結果となることもありますがそのままお伝えいたします。その場合、その他の対策によって購入が可能か検討していきます。

課題を分析した上で無数の選択肢から対策案を絞り込んでいきます。

ここで取り得る対策案があきらかになってきます。

step

4ご相談3回目

前回の相談で生じた複数の課題をさらに深堀りし、選択肢を絞りこんでいきます。

選択した対策案はできるものから実行へとすすめていきます。

step

5定期的な見直し

1つの課題が解決すると、次の新たな課題が見えてきます。

特に住宅購入に関しては、物件や住宅ローンの選択、返済計画、その他金融資産や保険分野を含む人生設計そのものに大きくかかわってくることから無数の選択肢と考慮すべき要因がでてきます。

そのため何度もお会いして都度ご要望の内容でご相談にのらせていただいています。

対策案の実行と新たな課題の対策の状況を定期的な見直しで修正をはかり、より目標へと近づけていきます。

ごあいさつ

2003年にオーストラリアに渡り、現地でファイナンシャルプランニングの勉強を始めて以降、人生設計を長期的で俯瞰的な視点から詳細に数字上で把握していくことの重要性を知ることになりました。

これらを学校や社会で学ぶ機会は殆どなかったのではないかと思います。

こういう具体的な指標が見えていないとどうしても「漠然とした不安」を常にかかえていたり、「何とかなる」という思い込みから過剰な購入や不必要な出費を重ね、住宅ローンの返済が滞ったり、老後に困窮するということに繋がりかねません。

住宅購入や住宅ローン、資産設計、保険等の人生において大きい決定では考え方や組み方、対策によって数百万円という数字が簡単に変わってきます。

しかしこういった相談をできる機会をほとんどの方は持っておらず、重要な決定を流れにまかせていることが実に多いと感じます。

少なくとも重大な決定の前に一度はライフプランを作成しご自身でお考えになってみることは無駄にならないと思います。

そして可能であれば客観的な視点からのアドバイスを相性の良いファイナンシャルプランナーから得られることをお勧めします。

また、各分野で相談できる相手はどうしても営業面がからんでくることが多いため、本当に適正なライフプランのシミュレーションや対策になっているのかと疑問をお持ちでセカンドオピニオンとしてご相談にこられることもあります。

ファイナンシャルプランナーはライフプランニング、不動産、保険、金融、税金、相続・事業承継の分野を学んでいきますので、本来は個々の分野に偏らずに横断的にアドバイスできるような役割が求められています。

自分自身がどういうファイナンシャルプランナーに相談したいかという理想を具体化したくてこの仕事を始めました。

幸いにも多くのご相談者から感謝のお言葉や「もう少し早く相談しておけば」、といった声をお聞かせいただき大きな励みになっています。

とはいえ各専門分野はそれぞれ奥が深く、学べば学ぶほどより学ばなければならないことがまだまだあることに気付きます。

また、政治や経済情勢、関連法規、個々の分野の商品など頻繁に変化していきます。

従いまして私自身各分野の勉強会や研修、セミナーに積極的に参加し、また研究会等にも所属して各分野に秀でた専門家とも連携し最善のご提案ができるよう日々努めています。

最新の知識でも少したてば陳腐化していくような時代ですので、常に情報を更新し付加価値を高め、より良いライフプランの実現に少しでも寄与できれば幸いです。

1級ファイナンシャル・プランニング技能士(資産設計提案業務)

CFP(日本FP協会認定)

宅地建物取引士

藤本 崇

住宅予算を決めるのに自分のシミュレーションだけでは怖く前進できなかった。イメージしていた成果を得られました

40代男性