火災保険は、住宅購入のプロセスの中で引き渡しまでに決定する必要がでてくるものです。

住宅購入の際はたくさんの検討事項があるため、火災保険は不動産会社にすすめられるがまま流れで入ってしまうことがあります。

住宅価格や諸費用の金額からするとそれほど大きくは見えませんが、それなりに費用がかかるものなので慎重に検討してみてください。

これから火災保険の注意すべき点と最適な組み方について知りたい方は以下をご覧ください。

火災保険の対象と検討すべきポイント

火災保険の対象物には意外と思うものもあるかもしれませんが、主に検討するものは以下のようなものになります。

〇建物

〇家財

建物は当然ですが、それ以外にも家財も検討する対象の一つになります。

家財の中には、家電製品や家具、日用雑貨や衣服、カーテンなども含まれます。

大型の家電製品から細かいものまで全部足していくと数百万円以上にはなるかと思います。

ある保険会社のパンフレットによれば、夫婦2名子供1名の家庭で約1000万円と評価しているなど、思ったよりも高く設定していると思われるかもしれません。

当然保険金額が高くなると保険料もあがります。

個々の世帯の状況は異なるため、ご自身の家庭に合った保険金額をかけるようにしましょう。

家財に保険は必要か

家財に保険は必要か否かですが、ある程度大きい金額をカバーする必要がある場合は、保険の本来の役割として適切なのでかけておくという考え方はできます。

一方で、損害の発生する確率と重要度の点で、損害が生じても致命的ではなく許容できる範囲の金額であれば、家財には保険を掛けないという選択肢もあります。

万が一の損害で致命的に困るのは、生活していく上で居住する場所でもあり、住宅ローンという大きな負債もかかえている建物部分なので、その部分だけをカバーすればよいという考えに基づけば、絶対に必要というわけでもありません。

ただし、後に説明させていただくテレビやガラスなどの家財をうっかり壊してしまったことなどの保障が欲しい場合は、家財保険をつける必要があります。

確率的には、火災による損害よりもそういった日常的な損傷の方が高くなります。

当然確立が高い方が保険料は高くなりますので、どちらの方針でいくか具体的な保険料との兼ね合いで、検討してみていただくと良いでしょう。

補償内容の選択

保険対象が決定すると、次に補償内容が重要です。

補償内容は主に以下のようなものがあり補償プランを選択します。

補償内容は保険会社によって若干違いがありますので留意しておく必要があります。

1.補償プランの選択

〇 火災、落雷、破裂・爆発

〇 建物外部からの物体の落下、飛来、衝突等

〇 水漏れ

〇 盗難

〇 水災

〇 地震

など

【水災】

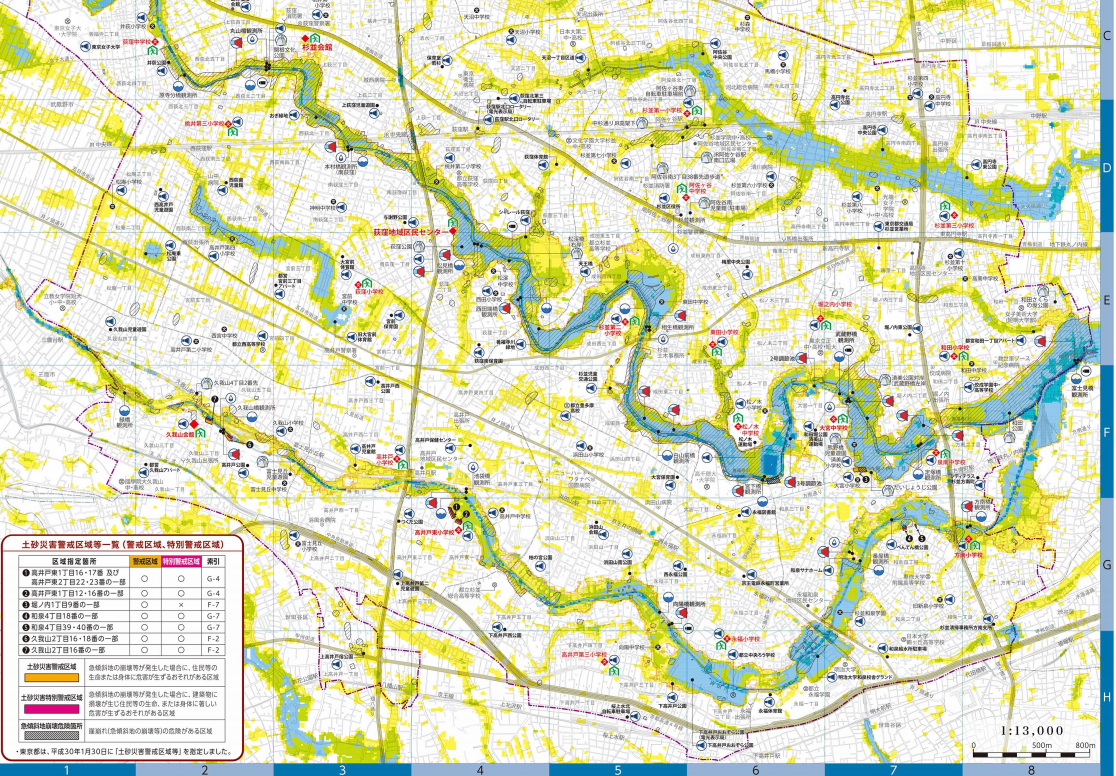

水災は少なくとも浸水エリアに該当するかなどはハザードマップで確認しておく必要があります。

近年異常気象の関係で今まで災害のなかった地域でも、ゲリラ豪雨などで土砂災害や浸水被害が発生しているケースがありますので要検討事項です。

また、保険会社によって戸建の場合は水災補償の選択は必須となっていることもあります。

今後ハザードマップ等による浸水可能性のリスクにより、保険料が細分化していく可能性もあります。

いずれにしても、ハザードマップによる災害エリアの確認は住宅購入時の一つの要検討事項になります。

【地震】

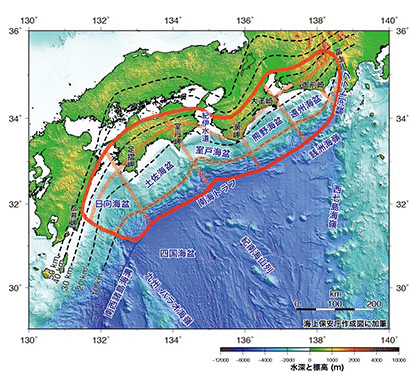

地震はいつどこで起こるかの予測は極めて難しいですが、例えば最近よくきく南海トラフ地震について、地震の規模と30年以内に発生する確率などが文部科学省に設置された地震調査研究推進本部による資料等からみることができます。

「過去1400年間を見ると、南海トラフでは約100~200年の間隔で蓄積されたひずみを解放する大地震が発生しており、近年では、昭和東南海地震(1944年)、昭和南海地震(1946年)がこれに当たります。昭和東南海地震及び昭和南海地震が起きてから70年近くが経過しており、南海トラフにおける次の大地震発生の可能性が高まってきています。」※地震調査研究推進本部HPより抜粋

南海トラフでは、マグニチュード8~9クラスの地震が2021年から30年以内に起こる確率が70~80%とされています。

地震保険はもちろん地震による損害を補償するためのものですが、以下の点に留意してください。

地震保険は最大でも火災保険金額の50%までしか設定できません。

仮に火災保険で建物に2000万円の保険をかけていた場合、地震保険に設定できる最大額は1000万円となります。

また、注意事項として地震を原因として発生した火災は、地震保険を付けないと補償されません。

地震で起きた火災は地震保険の対象となるため、最大の保障額は上記の例では1000万円となります。

後ほどオプションの項目でふれますが地震で発生した火災に50%を足して合計100%まで補償できる保険会社もあります。

その分保険料は増加しますので要検討です。

地震保険料は、建物の耐震性能により10%~50%の割引となる可能性があります。

例えば耐震等級2であれば30%引き、耐震等級3であれば50%引きとなります。

この耐震等級により割引を受けるためには住宅性能評価書などの公的な資料が必要となります。

2.保険金額

次に保険金額をみていきます。

仮に全焼した場合に、再起するために改めて建築する場合の保険金額を土台として考えます。

建築価格がわかる場合は、同金額を設定することができます。

また、建物の構造と面積と所在都道府県から標準的な保険金額がでてきますので、標準的な保険金額から上下30%の範囲等で任意に金額を設定することなどもできます。

建物の構造は以下のようなものがあります。

〇 木造

〇 鉄骨造

〇 鉄筋コンクリート造

など

この建物構造により保険料はかなり変わります。

例えばマンション等は鉄筋コンクリートのケースが多いですが、耐火性能が高いため保険料は低くなっています。

反対に木造は鉄筋コンクリート造等と比較すると耐火性能が低いため保険料は高くなります。

ただ、木造の中にも耐火性能が高い仕様で作られている建物があり、証明できる資料を提出すれば火災保険料を安くすることができる可能性があります。

〇耐火

〇準耐火

〇省令準耐火

等に該当する建物が対象となります。

保険金額と保険料は相関関係にありますので、ここも慎重に設定することが大事です。

いざという時になるべく多くもらいたいという考えもあるかもしれませんが、確率的にはもらう可能性が低いので、万が一の際に最低限こまらない程度にかけて支払保険料をセーブするという考えもあるでしょう。

3.保険期間

火災保険の契約の90%以上が5年以内の契約となっているとの統計もでていますが、保険契約期間は要検討です。

2015年9月以前は最長で36年の契約ができて長期契約の方が割引がきくことで、1年単位でみると短期間の契約よりもかなり保険料が抑えられるケースが多くありました。

そうであるにもかかわらず、1年や5年など短期間にされている方が多くいらっしゃいました。

金銭的に難しい場合や状況があてはらまらい場合は仕方ありませんが、そうでないのであれば長期の契約期間を検討はしてみた方がよかったでしょう。

2015年9月前に実際にご相談のあったケースでは、短期間で契約されていらっしゃった多くの方がすべりこみで長期契約へ切り替えられました。

2021年6月現在は最長期間が10年となっていますが、2022年からは最長5年にすることが検討されています。

昨今は異常気象や震災の関係で短期間で保険料の値上げが続いています。

長期契約をしておけばその間に保険料の値上げがあった場合でも影響を受けなくてすみます。

将来の上昇リスクを考えた場合、今のうちに長期契約の検討をしておくといいかもしれません。

4. オプションの選択

それぞれオプションの選択によって、カバーされる範囲と保険料の増減があります。

代表的なものは以下のようなものがあります。

〇免責金額

〇個人賠償責任

〇臨時費用

〇地震火災

〇破損汚損

など

〇免責金額

例えば火災で1000万円の損害が発生し1000万円の補償がでるとします。

免責額が0円の場合1000万円が支払われますが、免責額を20万円に設定すると980万円が支払われるということになります。

デメリットとしては、免責額は自分で負担するということですが、メリットとしては保険料が下げられるということです。

大きい損害に対する補償が大事なので、小さい金額は補償しなくてよいので保険料を下げたいと考えであれば検討できる特約です。

思ったほど金額は違わないというケースもあるので比較してみるといいでしょう。

〇個人賠償責任

ご自身の過失によって損害を賠償しなければならない場合のための特約です。

仮に重大な過失により自分が火元で火災を発生させてしまった場合、損害賠償責任を負う可能性があります。

1億円~3億円など大きい金額を比較的低い料金でかけることができるため当オプションはつけることがほとんどではないかと考えられます。

〇臨時費用

オプション内容は多少違いがありますが、例えば火災により1000万円の損害が発生した場合、損害額の10%の100万円がでるといったものになります。

仮住まい費用など何にでも使えるという点で融通の利く補償ですが、補償として必須という内容ではないかもしれませんので検討してみるといいでしょう。

〇地震火災

前述の地震の項目で、地震で発生した火災は、地震保険の対象となるため最大で火災保険金額の50%となる点をご説明させていただきました。

このオプションは、地震保険に加えて5%分、50%分等のプラスの補償をつけられるものになります。

50%プラスとなれば地震保険との合計で最大100%の補償が地震による火災の場合でも可能となります。

ただし、保険料もそれなり増加することになりますので内容と費用を要検討してみてください。

〇破損汚損

日常的な生活の中で、ガラスを割ってしまったり、何かをぶつけてテレビや壁を壊したなどの損害をカバーするものです。

火災等に比べると損害額はそれほど大きくないと考えられますが、発生する確率は高くなります。

同オプションをつけるには保険の対象に家財をつけておく必要があります。

長期間の日常的な家財等の破損を補償したいという場合は選択することもできますし、支払保険料を抑えることを優先するのであればつけないという選択肢もあります。

まとめ

住宅購入には様々な検討項目と優先課題があるため、火災保険は後回しになるかもしれませんが、契約前には一度じっくり検討しておいた方がいいものです。

上記のプラン、保険金額、保険期間、オプションの選択による保険料の違いを比較して最終的に希望する保険内容を絞り込んていきましょう。

ひとつひとつ検討していくことで納得できる火災保険の内容に近づいていくと思いますので是非頑張ってみてください。