住宅ローンの金利が5%と聞くと皆さんはどのような印象をお持ちでしょうか?

あり得ないとお考えの方もいらっしゃるでしょうし、両親の世代ではそれぐらいだったと聞いたことがあるという方もいらっしゃるでしょう。

長い間超低金利が続いている日本では、2022年4 月現在変動金利が0%代前半、長期固定金利が1%代前半というのが当たり前のようになっています。

しかしひとたび海外に目を向けると、状況はかなり異なることがわかります。

それでは早速、米国の住宅ローン金利状況を見ていき日本との比較、返済計画等にどのようなインパクトがあるか見ていきましょう。

住宅ローン金利5%は本当?

米国の住宅ローン金利が4月半ばで5%を超えたというニュースが入ってきました。

これは2011年及び2018年以来ということです。

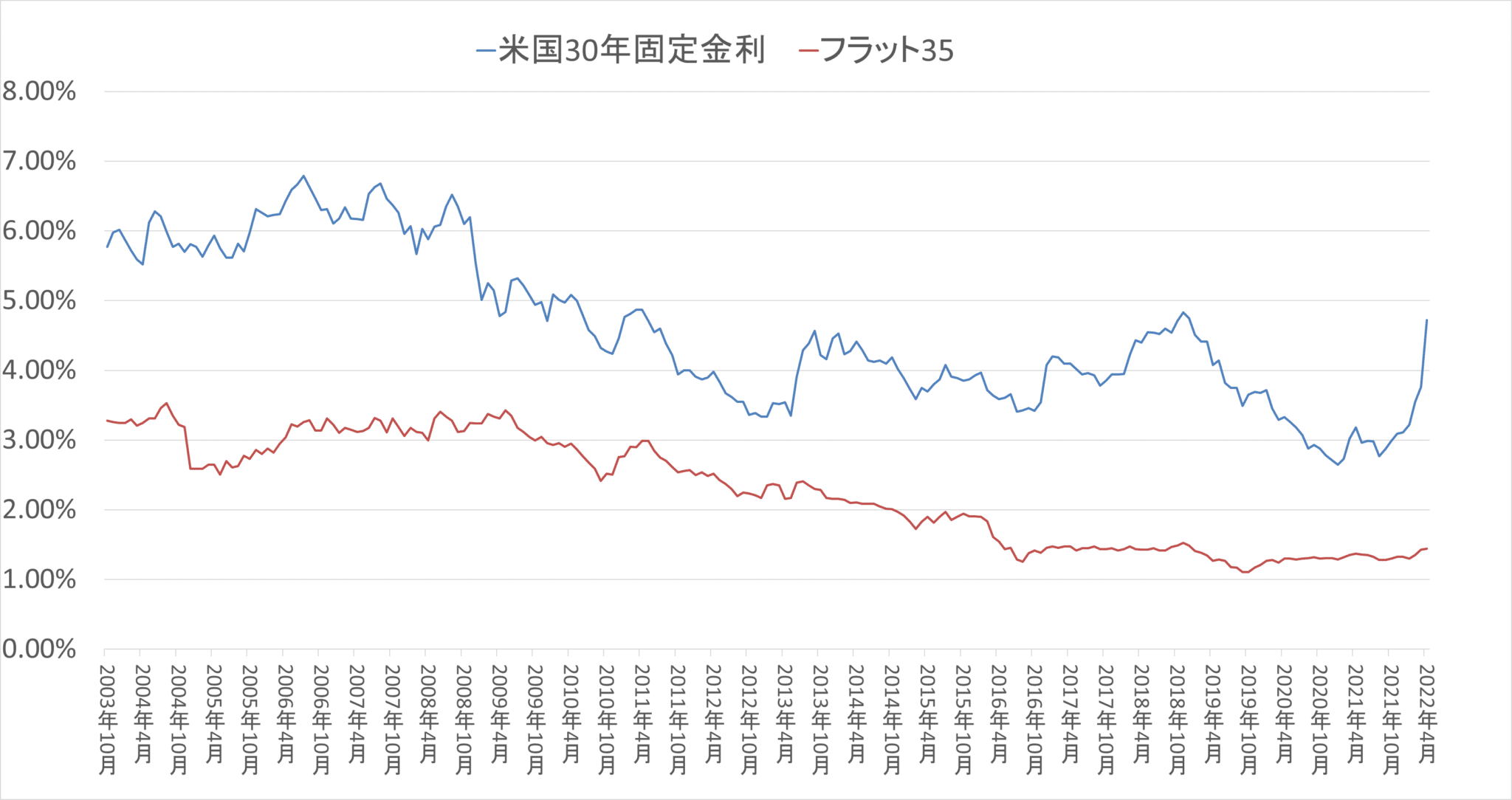

以下は日米の住宅ローン固定金利を比較したものです。

やや固定期間は異なりますが代表的な指標である米国の30年固定金利、日本は35年固定のフラット35の金利です。

上記のグラフから米国の宅ローン固定金利が急上昇していることがわかります。

ちなみに昨年2021年11月は2.98%の週がありそこから約5か月で2%以上も上昇しています。

2022年4月現在の実際の米国金融機関の住宅ローン金利と日本のフラット35の例は以下の通りです。

米国主要金融機関住宅ローン金利の例

| 30年固定金利 | 当初5年固定金利(変動) | |

| Bank of America | 4.875% | 3.875% |

| WELLS FARGO | 5.0% | 4.0% |

| Citi Bank | 5.0% |

日本のフラット35の例

| 35年固定 | |

| フラット35 | 1.44% |

30年固定金利はBank of America4.875%、WELLS FARGO5.0%、CitiBank5.0%、

当初5年固定金利はBank of America3.875%、WELLS FARGO4.0%等となっています。

当初固定金利型は固定期間終了後に変動金利となるタイプです。

米国の住宅ローン30年固定の5%と日本のフラット35の金利1.44%では3.56%もの差があります。

それでは次の章でこの金利差によりどれだけ支払い総額に差がでるかを比較してみます。

金利差による総支払利息の比較

下記は5000万円を借り入れてそれぞれの金利で借り入れ期間を30年として比較したものです。

| 住宅ローン額 | 5000万円 |

| 借入期間 | 30年 |

| 借入金利 | 1.44% |

利息合計11,604,726円

| 住宅ローン額 | 5000万円 |

| 借入期間 | 30年 |

| 借入金利 | 5.0% |

利息合計46,627,891円

1.44%では30年間で返済した場合総支払利息は約1160万円、一方で5%の場合約4660万円と約3500万円の利息差となります。

恐ろしいほどの支払金額の差になり金利5%のケースでは住宅ローンの借り入れ額5000万円に近い金額の利息を支払うことになります。

米国では大部分の人が固定金利を選択

ちなみに米国ではこのような高金利にもかかわらず固定金利への申し込みが大部分を占め、2022年4月の週で当初固定型変動金利への申し込みは全体の約7.4%にすぎないようです。

変動金利の場合も日本のように1年目から変動するタイプではなく、当初固定型で3年、5年、10年等で後に変動金利になるものが主流となっています。

全期間を5%で固定にすると変動金利が変動しなかったケースと比べるとはるかに多くの利息を払うことは確定しますが、それよりも変動金利が上昇した場合のリスクよりはましと考える人が多いようです。

これは変動金利を選択する割合が多いとされる日本の状況と大きく異なります。

過去の金利水準や経済環境がこの選択の背景にあると考えられますが、資産運用等ではリスクを好まない傾向のある日本の方が変動金利のリスクをとる傾向にあり、リスク指向の高いアメリカの方がはるかに高い固定金利を選択していることは興味深いといえます。

日本は失われた30年といわれ景気の低迷が長い間続き、金利は底を這い続けても今後の成長がなかなか見出しづらい状況です。

今後も景気は回復せず金融緩和が続き、政策上の金利も上がらないということにかけている方が多いということになります。

一方で米国は過去の金利や物価上昇率も日本と比べ高く推移してきており、今後も経済成長を見込み景気の過熱や物価の上昇、金融政策により上昇するリスクが高いと考えているということになります。

米国の過去の住宅ローン金利の変動幅を考えるとは5%は驚くほど高いとはいえないという見方もできるのかもしれません。

少し話はそれますが、米国では購入時に頭金として住宅購入価格の2割を入れるのが一般的とされ、これを下回ると民間の保険会社による保険を付けることが条件とされているケースも多いようです。

日本でもファイナンシャルプランニングの教科書的には2割とされていますが、2割を入れる方の割合のほうが少ないという印象です。

その理由としては、金融機関の住宅ローン審査上で2割という基準にはそれほど影響をうけず返済比率を重視していると考えられること(住宅ローンによっては頭金の割合が低い場合、全体または一部の金利が高くなるものはある)、2割を切ると別の保険へ加入するという仕組みがないこと、低金利かつ住宅ローン控除等の仕組みがあること、などもあげられるといえるでしょう。

住宅価格が5000万円の場合、2割は1000万円なので、そこまで資金が用意できていないという方も当然含まれます。

今後何が住宅ローン金利に影響を与えるか?

一般的に変動金利は短期プライムレート、固定金利は長期国債金利に連動します。

これらの指標は各国の中央銀行の金融政策に影響を受けます。

多くの中央銀行は、安定的な物価や経済の成長を主要目標にかかげ政策金利を決定しています。

経済成長がすすみ景気が過熱しすぎたり、物価が上昇する局面では、過度な上昇を抑えるため政策金利を上げていきます。

日本は景気がよいとはいえない状況の一方で、ウクライナ情勢やコロナ、為替等の影響もあり物価の上昇がすすみつつあります。

景気が良くない状況で政策金利をあげることは、さらなる景気の悪化につながる恐れがあることから、現状では日本の中央銀行のとることができる政策も限定的です。

日米の金利差が開く状況では、円安がすすむことも想定され輸出企業にとってはプラスの要因とされます。

一方で輸入企業や、円安によって輸入価格が高くなり物価に反映されると消費者にとっては悪影響となることから、難しいかじ取りになると考えられます。

ちなみに変動金利に連動する短期プライムレートは現在1.475%で、各金融機関が約1%上乗せした基準金利からそれぞれ独自の割引幅を引いて、0.4%、0.5%等を提示しています。

この短期プライムレートは長い間1%台で推移しており、2%代は1994年と28年前にさかのぼります。

30年近く低金利が続いているのでこれからも続くだろうという見方や、この先も日本では巨額の国債という債務を保有してるので政策上の金利はあげられない、人口減少が確実に見込まれている日本では将来的にも低成長で景気の低迷から抜け出すことが難しいという考えに立つ方は、短期プライムレートの変動も低位で推移するので変動金利のリスクは小さいと考えるかもしれません。

一方で、ファイシャルプランニングの基本では、低いときに金利を固定すれば将来の上昇リスクを避けることができるという考え方があります。

現状を考えると米国のように金利が短期間で急上昇するようなリスクはまだ低いといえるかもしれませんが、長期的に見た場合は予見するのは非常に難しいといえるでしょう。

みなさんが住宅ローンを決定する際に最も大事なのは、しっかりとご自身のライフプラン上にあった返済可能で適正な住宅ローン予算を組めるか、どのような返済計画をたてるかという点で、具体的なシミュレーションでそれぞれの条件で金利等を含めて比較をしていくと納得のできる答えに近づいていくことができます。

【まとめ】

住宅ローン金利が5%を超えるということは、現状の日本からみると驚くほど高い数字にみえますが、環境が変わればそれは必ずしも高いとはいいきれないことも見えてきます。

住宅ローンに影響をあたえる金融政策は、国の経済成長力や信用力、景気、財政政策、各企業の成長性や収益力、雇用率や所得伸び、人口動態、物価、為替、海外国の政策や経済状況など非常に多くの要素から直接·間接的な影響を受けます。

国際化により他国との経済的な結びつきは広がり、より相互に影響を受けるようになっています。

また、今経験しているように戦争やウイルスなど基礎的な条件を大きく変えることもあります。

したがって俯瞰的な視野をもって変化に対応していくことはこれからますます重要になってくるでしょう。

少し広い話になりましたが、みなさんが住宅ローンを借りる際には、借入額、借入金利、返済期間や返済計画をライフプラン上のキャッシュフロー表におとしこんで、問題がないかを事前に分析することがリスクの低減につながります。

将来変化が生じても困ることのないようにしっかりとした適正な予算を組んで完済までの返済計画を十分検討していただければと思います。